金龙鱼 上市估值怎么样(金龙鱼上市后估值分析)

金龙鱼作为中国领先的食用油生产商,其上市后的估值受到市场多方面因素的影响。公司的财务状况和盈利能力是评估其市值的关键指标。金龙鱼近年来通过扩大产品线、提升品牌影响力以及加强营销策略,实现了收入的稳步增长。公司还积极拓展海外市场,增强了国际竞争力。在行业层面,随着消费者对健康饮食意识的提升以及对品质生活的追求,食用油市场需求持续增长,为金龙鱼提供了良好的发展机遇。市场竞争的加剧也给金龙鱼带来了挑战。综合来看,金龙鱼上市后的市场表现呈现出积极的发展趋势,但仍需关注行业动态和公司内部管理等因素,以做出更为准确的估值判断。

金龙鱼上市估值情况

一、上市时的估值规模

金龙鱼上市时估值达1370亿,出让10%的股份进行融资137亿,上市股价为25.7元,首发市值有望达到2000亿元,计划融资138.7亿元用于主业相关项目建设等,或成为当时创业板第三大市值拥有者。

二、影响上市估值的因素

(一)企业自身因素

- 品牌影响力

- 金龙鱼品牌知名度高,如“1:1:1金龙鱼调和油”广告红遍大街小巷,旗下还有香满园、欧丽薇兰等多个品牌,这为其上市估值提供了一定的品牌溢价基础。

- 业务规模与业绩表现

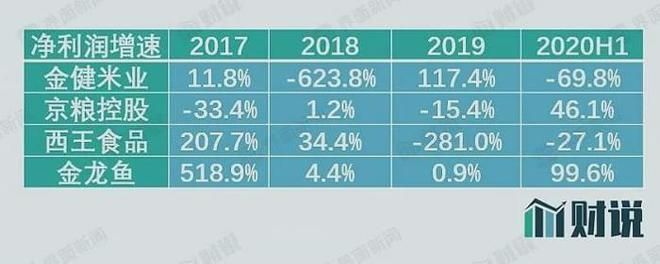

- 上市前业绩表现较为稳健。2017 - 2019年,营业收入分别为1507.66亿元、1670.74亿元和1707.43亿元,同比增长12.94%、10.82%和2.2%;归母净利润分别为50亿元、51亿元和54亿元,同比增长877.97%、2.53%和5.47%。2019年营收等于2个贵州茅台(854.3亿元),归母净利润与海天味业(53.53亿元)、双汇发展(54.38亿元)相当,这些数据显示了金龙鱼的规模与业绩实力,支撑其较高的上市估值。

- 业务板块与市场需求

- 主营业务是厨房食品、饲料原料及油脂科技产品的研发、生产与销售,厨房食品中的食用油业务收入占比较高(2019年食用油收入为815.33亿元,占比厨房食品收入为74.95%),产品为生活刚需,这也是估值考量的因素之一。

(二)外部因素

- 市场偏好

- 外资和港资对大消费品种,特别是龙头品种有偏好,而金龙鱼作为粮油行业的龙头企业,容易受到这类资金的关注,有助于提升其上市估值。

- 行业竞争格局

- 在粮油行业中金龙鱼处于较为领先的地位。当时行业竞争虽然存在,但金龙鱼的龙头地位有助于其在上市时获得较高的估值。不过也存在一些挑战,如行业内竞争激烈、产品同质化、上下游控制比较差、原材料占成本比例大等问题也可能对估值有一定的限制。

金龙鱼品牌溢价如何形成?

金龙鱼上市后股价走势分析

金龙鱼主营业务增长策略

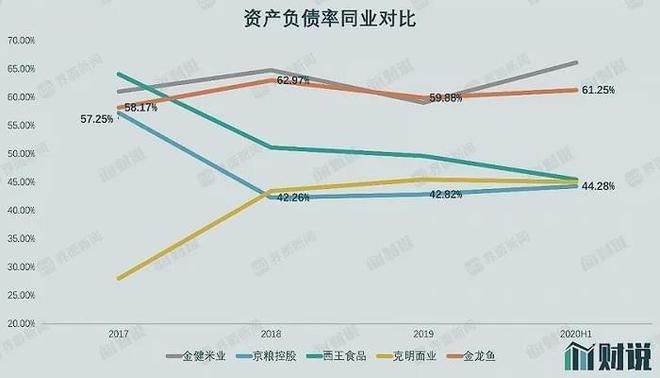

金龙鱼与同行市值对比研究

文章版权声明:本站文章来之全网,如有雷同请联系站长微信xlyc002

,转载或复制请以超链接形式并注明出处。

发表评论